一、城镇污水处理市场总投资处理市场总投资5644亿元

1、城镇污水排放量稳步增长,处理率趋于饱和

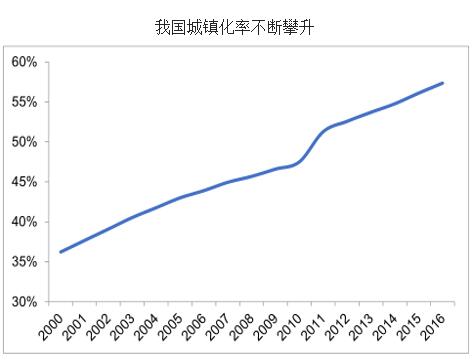

近几年,我国城镇化发展很快,城镇化率已从2000年的36.22%提高到了2016年的 57.35%, 2020年我国常驻人口城镇化率要达到 60%,2030年达到70%,距离欧美等发达国家80%以上的城镇化率还有很长一段路要走。因此未来一段时间内城镇生活污水排放量仍将保持 5%左右增速增长。

数据来源:公开资料整理

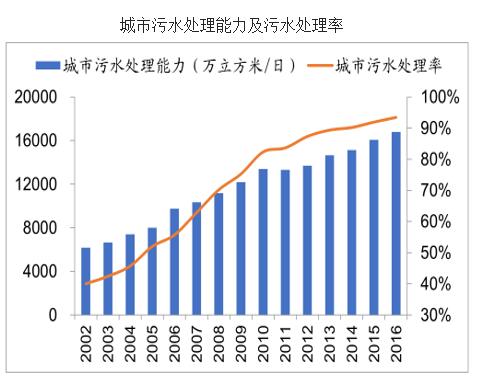

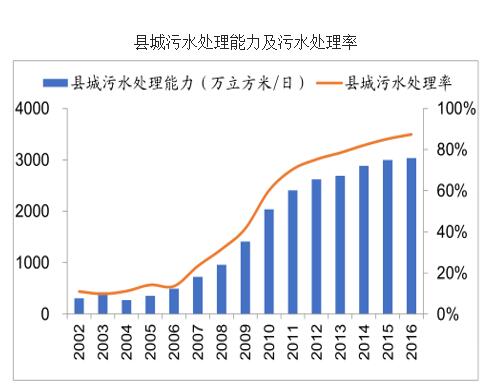

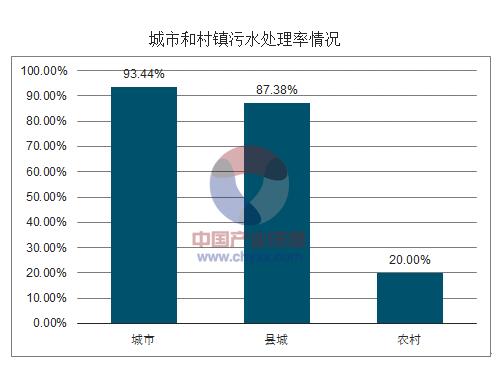

城市污水处理率趋于饱和。从2000年开始,我国污水处理行业进入黄金发展期,城市污水处理能力从 2002年的6155 万立方米/日提高2016年的 16779 万立方米/日,污水处理率从 39.97%增长到 93.44%,增长迅速,而县城污水处理能力也从 2002 年的 310 万立方米/日提高到 2016 年的 3036 万立方米/日,污水处理率从 11.02%增长到 87.38%。2016 年末,全国城市和县城分别有污水处理厂2039、1513座,年污水处理总量分别为 448.8、81 亿立方米,污水处理率分别为93.44%、87.38%,距离2020年底目标 95%、90%仅仅一步之遥,城市和县城污水处理率趋于饱和。

数据来源:公开资料整理

数据来源:公开资料整理

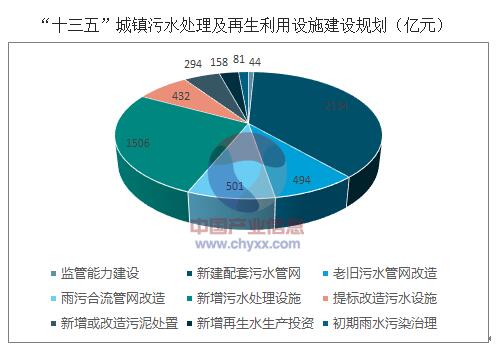

2、“十三五”城镇污水市场空间5644亿元

“十三五”期间城镇污水处理预计总投资 “十三五”期间城镇污水处理预计总投资 5644亿元 亿元,其中新建配套污水管网投资2134 亿元,老旧污水管网改造投资494亿元,雨污合流管网改造投资501 亿元,新增污水处理设施投资1506亿元,提标改造污水处理设施投资 432 亿元,新增或改造污泥无害化处理处置设施投资294亿元,新增再生水生产设施投资158 亿元,初期雨水污染治理设施投资 81 亿元。

数据来源:公开资料整理

二、村镇污水处理率亟待提高,千亿市场即将启动

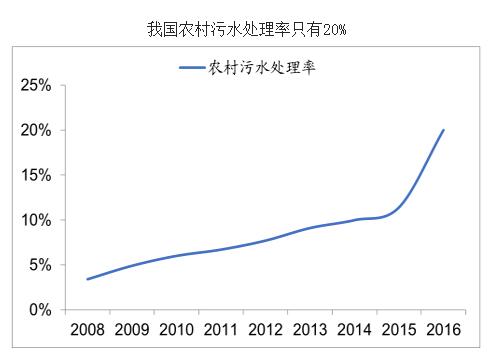

1、村镇污水处理率仅有20%,亟待提高

与城市和县城污水处理市场不同,我国村镇地区污水处理设施不完善、污水处理率严重不足。2008 年,我国只有 3.4%的行政村对生活污水进行了处理,2016年末这一数据虽然上升到 20%,但远远低于城市 93.44%和县城 87.38%的处理率。另一方面, 2016 年末有 68.7%的行政村有集中供水,65%的行政村对生活垃圾进行处理,污水处理远远滞后集中供水和垃圾处理。

数据来源:公开资料整理

数据来源:公开资料整理

2、“十三五”村镇污水处理市场空间高达千亿元

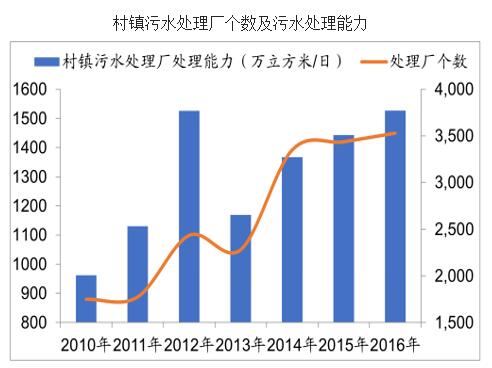

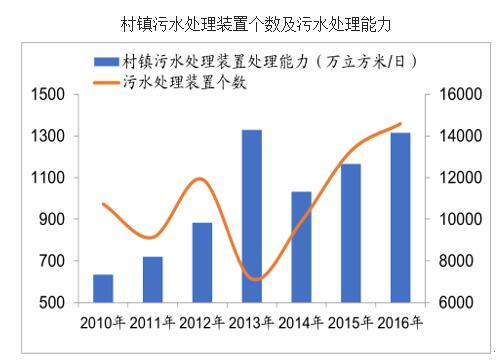

根据数据显示,村镇集中式污水处理厂从 2010 年的 1748 座增加到 2016 年的 3530 座,增长了 101.95%,污水处理能力从 962万立方米/日提高到1527万立方米/日,年均复合增速 8.05%。分散式的污水处理装置个数从 2010年的10732个增长到 2016 年的 14584 个,污水处置能力从 634 万立方米/日增长到 1315 万立方米/日,年均复合增速 12.93%。

数据来源:公开资料整理

数据来源:公开资料整理

集中式的污水处理厂污水处理能力按年均 8.05%的复合增速计算,到 2020 年,污水处理能力达到 2081 万立方米/日,较 2016 年新增 554 万立方米/日,按 3500元/立方米的投资计算,污水处理厂投资额 194 亿元,按照管网投资与污水处理厂投资比例 2.5:1 计算,集中式的污水处理总投资 679 亿元。

同样,分散式模式污水处理能力按年均 12.93%的复合增速计算,到 2020 年,污水处理能力达到 2139 万立方米/日,较 2016 年新增 824 万立方米/日,如果其中50%采用小型一体化污水处理装置,吨投资额按 20000 元/立方米的投资计算,其余 50%按 3000 元/立方米投资计算,分散式的污水总投资规模 948 亿元,由此推算村镇污水处理的市场规模在 1627 亿元。

数据来源:公开资料整理

三、环保政策趋严,工业废水有望复苏

1、环保政策趋严,工业废水千亿市场有望复苏

环保督察常态化,企业违法成本大增。2016 年7月以来,中央进行了四次环保督察,对全国范围内的工业企业进行了严格审查,责改、重罚、关停了众多非法排污企业。随着环保督察“回头看”及环保督查常态化,使得过去由于监管不严偷排漏排现象得到一定程度遏制,并且伴随着排污许可证和环保税的逐步实施,企业违法排污成本大增,为减少停产限产带来的损失,企业将主动实现达标排放。

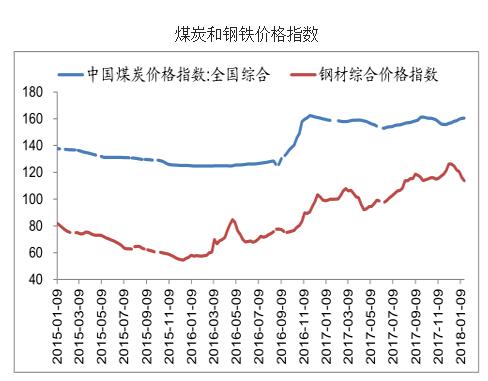

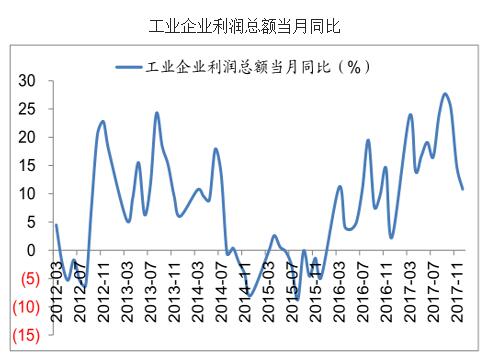

企业盈利改善,工业废水治理需求有望复苏。环保督察与供给侧改革带来产能压缩进而促使工业品价格上扬,直接促进工业企业盈利改善。煤炭和钢铁价格指数分别从 2015 年初的 137.7、81.91 增长到 2018 年 1 月的 160.5、113.65。工业企业利润总额月底同比值依然保持增长的趋势。工业企业盈利改善,资金方面有能力去做环保方面的投资。

数据来源:公开资料整理

数据来源:公开资料整理

目前国内大多数企业自建工业废水处理设施,自己处理后排放,这种模式下,一方面废水处理设施建设标准较低,另一方面单个企业处理没有规模效应,此外由于监管不严,不达标排放是普遍现象。在排污标准不断提高、监管趋严、环保税开征的背景下,企业自身在技术和经验上都有所欠缺,对现有设施进行改造并实施第三方运营以保证稳定达标是未来发展趋势,再加上国家大力推进工业企业“退城入园”,第三方运营更能凸显其必要性和经济性。

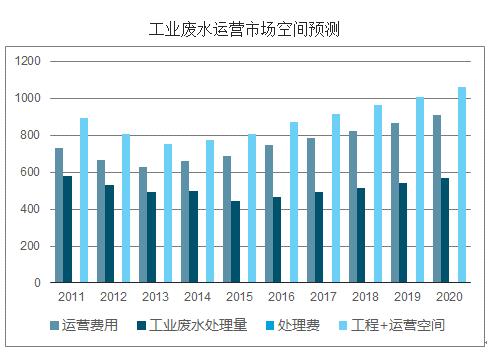

工业废水处理包含工程设施投资和运营两部分,由于目前工业废水处理设施产能利用率只有 50%左右,因此“十三五”期间新建工程设施空间不大,升级改造的需求会有所提升,假设未来几年以 5%的速度增长,到 2020 年工业废水治理工程设施投资额在 151 亿元。

数据来源:公开资料整理

对运营部分而言,2011-2015 年工业废水处理量趋势性下降,随着监管趋严以及环保税实施,认为工业废水处理量有望复苏,假设以5%的速度增长。同时随着排放标准的提升,吨处理费用有上升的趋势,保守估计未来几年以1.6 元/吨计算,则 2016-2020 年,工业废水运营空间在 746.9、784.2、823.5、864.6、907.9 亿元,加上工程设施投资,则工业废水处理每年的市场空间分别在 871.2、914.8、960.6、1008.5、1059.0 亿元。

数据来源:公开资料整理

四、从末端走向全过程,河长制打开流域治理万亿蓝海市场

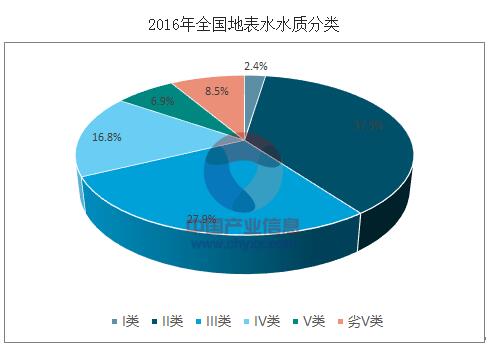

“十二五”期间,全国各地扎实推进水污染治理工作,其中有明显成绩的有浙江省实施的“五水共治”,山东省构建的“治、用、保”流域治污体系,安徽省和浙江省在新安江流域实施的全国首个跨省流域上下游横向生态补偿试点等。虽然“十二五”期间水环境治理成绩显著,但由于之前水环境污染负债太多,部分区域仍存在排放不达标、排污布局与水环境承载能力不匹配等现象,从最新的《2016 环境状况公报》来看,我国的河流及湖库污染仍有很大的治理空间。

地表水方面:1940个国考断面中,Ⅰ类47个,占2.4%;Ⅱ类728个,占 37.5%;Ⅲ类 541个,占27.9%;Ⅳ类325个,占 16.8%;Ⅴ类133个,占 6.9%;劣Ⅴ类 166个,占 8.6%。

流域方面:海河流域为重度污染,劣Ⅴ类占比达到 41.0%;黄河、松花江、淮河和辽河流域为轻度污染,劣Ⅴ类占比分别为 13.9%、6.5%、7.2%、15.1%;长江和珠江流域水质良好,劣Ⅴ类占比分别为 3.5%、3.6%;浙闽片河流、西北诸河和西南诸河水质为优,没有劣Ⅴ类。

数据来源:公开资料整理

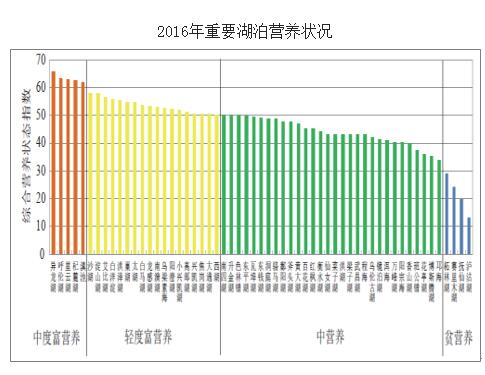

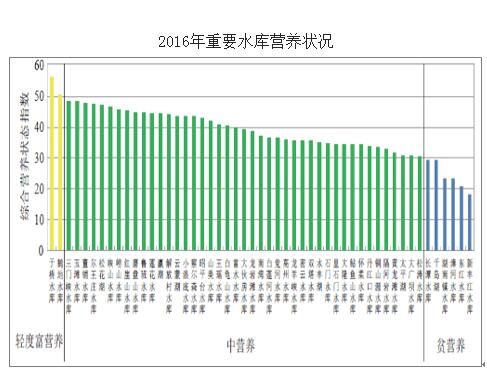

湖泊水库方面:112 个重要湖泊(水库)中,Ⅰ类水质的湖泊(水库)8 个,占7.1%;Ⅱ类 28 个,占 25.0%;Ⅲ类 38 个,占 33.9%;Ⅳ类 23 个,占 20.5%;Ⅴ类 6 个,占 5.4%;劣Ⅴ类 9 个,占 8.0%。108 个监测营养状态的湖泊(水库)中,贫营养的 10 个,中营养的 73 个,轻度富营养的 20 个,重度富营养的5 个。

数据来源:公开资料整理

数据来源:公开资料整理

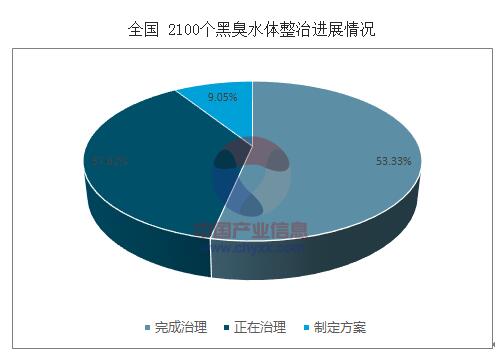

黑臭水体方面:根据全国城市黑臭水体整治监管平台的动态数据,截至 2018年2月13日,全国224个地级及以上城市共排查确认黑臭水体2100个,其中1120个已完成治理,占比 53.33%。790个正在治理,占比 37.62%,190个在制定整治方案,占比 9.05%,未完成治理的占比仍有46.67%。根据“水十条”的要求,到2020年地级及以上城市建成区黑臭水体均控制在10%以内,目前看还有很大的治理空间。

数据来源:公开资料整理

版权所有(C)新大禹环境科技(广东)集团股份有限公司